近年来,随着汽车电子、新能源、工业控制等行业的快速发展,带动MOSFET、IGBT等功率器件市场规模迅速提升。受益于此,东微半导、宏微科技、新洁能等企业也实现营收快速增长,并陆续登陆资本市场。

与此同时,华羿微电子股份有限公司(简称:华羿微电)、维安股份、尚阳通等功率器件企业也在IPO过程中,其中,华羿微电科创板IPO已获得上交所受理。

据笔者查询发现,华羿微电的重要客户,如士兰微、华微电子、东微半导、宏微科技等都是同行竞争对手,但相较于竞争对手,华羿微电的研发实力较弱,导致其核心产品Trench MOSFET销量连续下滑,2022年净利也出现暴跌。

多家客户是竞争对手

华羿微电采用“设计+封测”双轮驱动的业务发展策略,形成了将器件设计与封装测试有机整合、协同发展的业务布局,主要产品包括SGT MOSFET(Shielded Gate Transistor,屏蔽栅沟槽)、Trench MOSFET(沟槽型MOSFET)自有品牌产品,以及覆盖低压至高压不同封装类型的功率器件及功率模块封测产品。

2020-2022年(简称:报告期),华羿微电实现营业收入分别为8.47亿元、11.6亿元、11.57亿元;归母净利润分别为4163.32万元、8813.4万元、-4320.92万元;扣非净利润分别为457.15万元、6004.33万元、-7548.03万元,可见其2022年营收下滑的同时,净利润也出现暴跌。

分业务来看,报告期内,华羿微电自有品牌产品实现营收分别为4.18亿元、4.69亿元、5.19亿元;封测产品收入分别为4.09亿元、6.45亿元、5.88亿元,占比分别为49.45%、57.88%、53.12%。

华羿微电称,公司功率器件封测产品已与英飞凌(Infineon)、罗姆(ROHM)、纳微(Navitas)、华微电子、士兰微、东微半导、宏微科技、华润微、基本半导体、英诺赛科等半导体行业客户达成了稳定的合作关系。

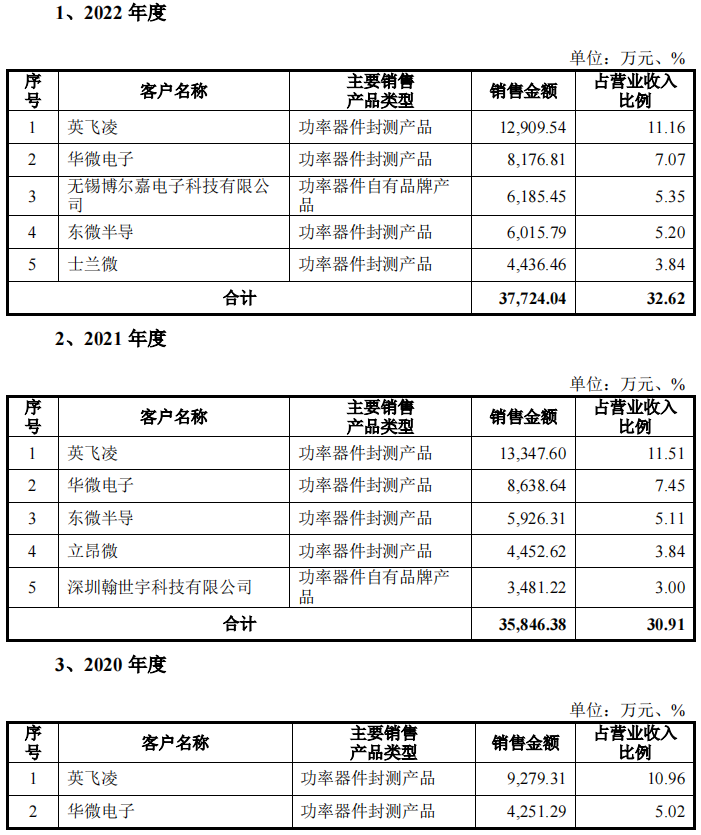

报告期内,华羿微电对英飞凌的销售收入分别为9279.31万元、13347.6万元、12909.54万元,均是其第一大客户;对华微电子的销售收入分别为4251.29万元、8638.64万元、8176.81万元,均是其第二大客户;对东微半导体的销售收入分别为3214.55万元、5926.31万元、6015.79万元,均是其前五大客户。

值得提及的是,华羿微电的自有品牌产品应用于汽车电子、工业控制、服务器、新能源、电动工具、无人机、消费电子等领域,与英飞凌、华微电子、宏微科技、新洁能、士兰微等国内外优秀的半导体企业形成竞争关系。

资料显示,英飞凌是世界上首屈一指的功率半导体元件制造商,可提供品类齐全的金属氧化物-硅晶体管产品组合,并于2015年收购美国国际整流器公司 (IRF) 后,英飞凌将所有IRF MOSFET产品及功率MOSFET纳入其产品体系,进一步加强和扩展了该产品组合。

宏微科技的产品目前已涵盖IGBT、FRED、MOSFET芯片及单管产品80余种,IGBT、FRED、MOSFET、整流二极管及晶闸管等模块产品300余种,应用于工业控制、新能源发电、电动汽车等多元化应用领域。

而华微电子目前已形成以IGBT、MOSFET、SCR、SBD、IPM、FRD、BJT、多芯片模块、宽禁带半导体等为营销主线的系列产品,覆盖了功率半导体器件的全部范围,广泛应用于新能源汽车、光伏、变频、工业控制、消费类电子等战略性新兴领域。

另外,东微半导的主要产品包括GreenMOS系列高压超级结MOSFET、SFGMOS系列及FSMOS系列中低压屏蔽栅MOSFET、TGBT系列IGBT产品以及SiC器件(含SiC MOSFET)。公司的产品广泛应用于以新能源汽车直流充电桩、车载充电机、5G基站电源及通信电源、数据中心服务器电源、储能和光伏逆变器、UPS 电源和工业照明电源为代表的工业级应用领域,以及以PC电源、适配器、TV电源板、手机快速充电器为代表的消费电子应用领域。

从主营产品及应用市场来看,英飞凌、华微电子、宏微科技、东微半导均是华羿微电的竞争对手。不过,华羿微电在招股书中说明“客户与竞争对手重叠的情形”时并未列出英飞凌、东微半导,而是列出了宏微科技、华微电子。

除了多家客户是同行竞争对手外,华羿微电还存在客户是供应商的情况。

报告期内,华羿微电向士兰微采购晶圆的价格分别为6831.06万元、12570.29万元、15702.15万元,占比分别为11.81%、15.30%、15.08%,分别是华羿微电的第四、二、二大供应商。

与此同时,士兰微于2022年跃升为华羿微电的前五大客户,当年对华羿微电贡献营收为4436.46万元,占比3.84%。而且,士兰微也有MOSFET等相关产品,也是华羿微电的主要竞争对手之一。

核心产品销量暴跌

目前来看,华羿微电与华微电子、宏微科技、士兰微、东微半导等重要客户,在MOSFET产品中形成竞争关系。那么,相较于竞争对手,华羿微电竞争力如何?

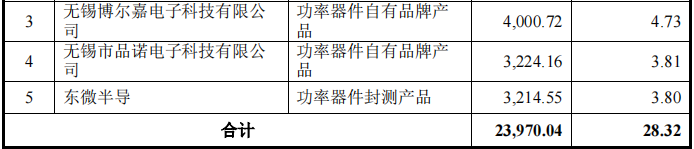

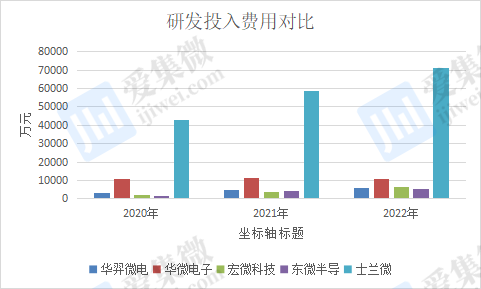

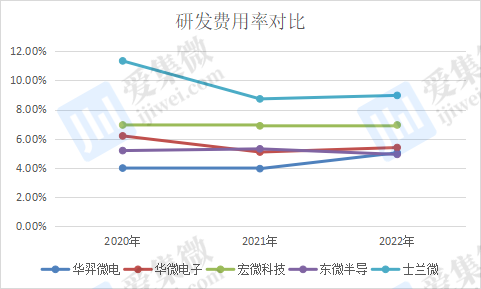

从研发投入来看,报告期内,华羿微电的研发费用分别为3373.21万元、4569.97万元、5812.33 万元,占当期营业收入的比重分别为3.98%、3.94%、5.03%。

以2022年的研发投入费用为例,士兰微、华微电子、宏微科技、东微半导、华羿微电的研发费用分别为71107.58万元、10525.76万元、6427.8万元、5492.73万元、5812.33 万元,华羿微电的研发投入仅高于东微半导,远低于士兰微及华微电子。

从研发费用率来看,华羿微电于2020年、2021年均低于同行竞争对手,到了2022年,仅略高于东微半导(4.92%),低于华微电子(5.39%)、宏微科技(6.94%)、士兰微(8.97%)。

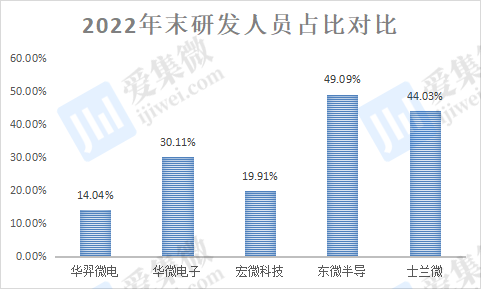

截至2022年12月31日,华羿微电研发人员为301人,占当年员工总数的比例为14.64%。从研发人员占比来看,2022年末,东微半导、士兰微、华微电子、宏微科技的研发人员占当年员工总数的比例分别为49.09%、44.03%、30.11%、19.91%,均高于华羿微电。

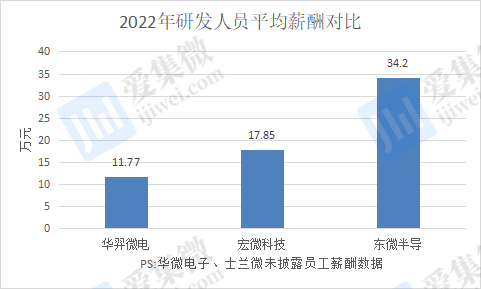

在研发人员薪酬方面,2022年,华羿微电、宏微科技、东微半导的研发人员薪酬分别为11.77万元、17.85万元、34.2万元,其薪酬竞争力也不如同行。

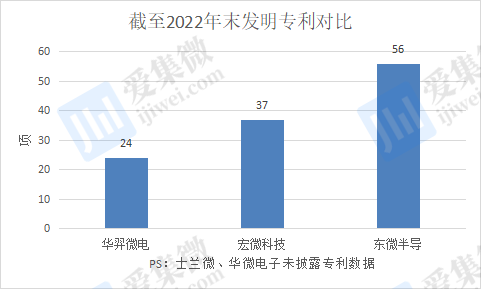

从发明专利来看,截至2022年末,华羿微电、宏微科技、东微半导的发明专利分别为24项、37项、56项,华羿微电不如同行。

更值得注意的是,华羿微电24项发明专利中,有12项是通过“受让取得”,也就是说,华羿微电仅有50%的发明专利通过原始取得。

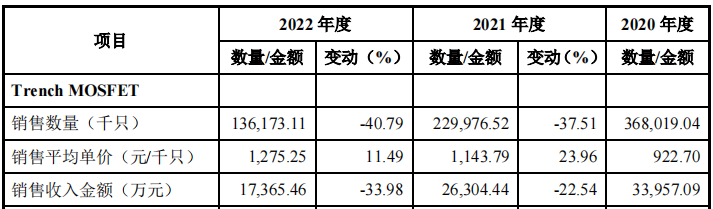

从整体来看,华羿微电的研发实力不如同行,导致其核心产品销量出现下滑。报告期内,华羿微电的Trench MOSFET销量分别为3.68亿只、2.30亿只、1.36亿只,2021年、2022年分别同比下降37.51%、40.79%。